La problématique de la distribution et de la redistribution des revenus ainsi que celle de la hausse des inégalités est une préoccupation majeure des mouvements sociaux ces dernières années. La question est complexe et appelle une réponse nuancée. Si la Belgique est confrontée au phénomène, c’est dans une bien moindre mesure que de nombreux pays à travers l’Europe et le monde. La raison ? Des éléments institutionnels liés à notre modèle social qui constitue un rempart bien utile face aux inégalités.

La problématique de la distribution et de la redistribution des revenus ainsi que celle de la hausse des inégalités est une préoccupation majeure des mouvements sociaux ces dernières années. La question est complexe et appelle une réponse nuancée. Si la Belgique est confrontée au phénomène, c’est dans une bien moindre mesure que de nombreux pays à travers l’Europe et le monde. La raison ? Des éléments institutionnels liés à notre modèle social qui constitue un rempart bien utile face aux inégalités.

De nombreuses publications ont fait état d’une hausse des inégalités dans la plupart des pays au cours des dernières décennies1 et le débat s’est introduit jusque dans les institutions internationales2. On parle de l’envol du « top 1 % » quand le revenu médian stagne et que les bas salaires décrochent. On parle d’une diminution de la part des salaires au profit du revenu du capital. La redistribution se serait essoufflée, ce qui aurait contribué à creuser les inégalités lorsque celles-ci sont mesurées au niveau du revenu disponible.

Qu’en est-il pour la Belgique ? Cet article résume une étude plus exhaustive, parue fin 2017 comme Courrier hebdomadaire au CRISP 3. Nous ne reprendrons ici que les points essentiels et le lecteur intéressé peut évidemment se référer à l’étude sous-jacente.

La redistribution des revenus peut s’examiner selon deux approches : l’une macroéconomique, l’autre microéconomique. Dans la première, on se limitera à l’évolution des grands agrégats : les revenus du travail, ceux du capital, les flux de la redistribution qui déterminent in fine le revenu disponible des particuliers. Cette approche se base sur les comptes nationaux. La seconde se base sur la distribution des revenus entre les individus ou entre les ménages. Les sources statistiques sont alors administratives (les revenus imposables) ou des enquêtes. Les deux types d’approches peuvent distinguer, d’une part, la distribution des revenus marchands (ou encore des revenus primaires), qui correspondent à la rémunération des facteurs de production que sont le travail et le capital, et, d’autre part, la redistribution. Notons que la distribution des revenus primaires n’est pas nécessairement exempte de toute intervention de l’État : un salaire minimum est un instrument de redistribution, mais il affecte directement la distribution des revenus primaires. Ce sera également le cas d’une régulation des loyers, ou encore, à un niveau moins agrégé, de restrictions d’accès à certaines professions qui gonflent les revenus des personnes ainsi protégées.

Nous allons, dans cet article, parcourir brièvement ce que nous disent les deux approches.

L’approche macroéconomique

Le point de départ de cette approche est le partage de la valeur ajoutée créée sur le territoire de la Belgique (le PIB) entre salaires et revenus du capital. La « part salariale » se mesure sur base de la rémunération brute du travail. Celle-ci inclut les cotisations patronales de sécurité sociale. Il s’agit donc du coût du travail pour l’employeur, pas le revenu du salarié. Les « revenus du capital » ne sont pas davantage les revenus des actionnaires résidents en Belgique, mais reprennent la part de la valeur ajoutée qui rémunère le capital investi dans des activités productives.

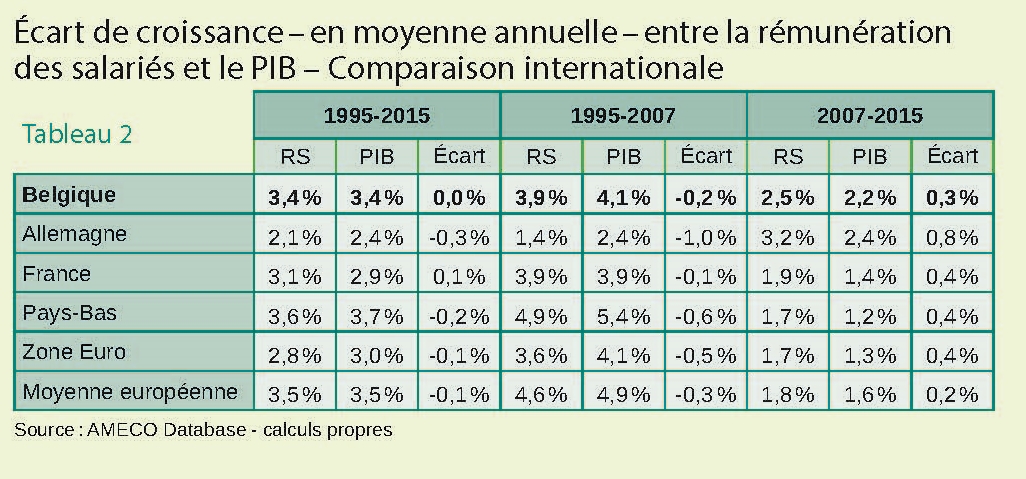

La comparaison internationale indique que la baisse de la part salariale observée en Belgique est moins nette que ce qui a été constaté dans les autres pays européens.

Avant de parler du partage du gâteau, précisons son évolution. Depuis 1995 4, nous sommes dans un contexte de croissance lente. Hors prix, la croissance a été en moyenne de 1,8 % et sur la période postérieure à 2008 (les années de crise), elle n’est que de 0,8 %.

La répartition de la valeur ajoutée entre travail et capital

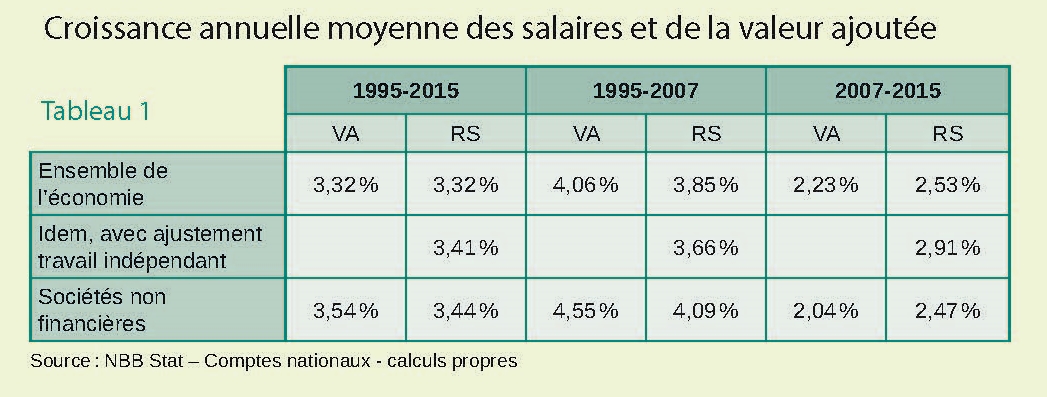

La part qui va aux salaires connaît des évolutions cycliques. En période de crise, les salaires sont plus rigides que les revenus du capital, ce qui fait augmenter la part salariale. Ceci ne veut évidemment pas dire que la situation des salariés s’améliore : cela signifie tout simplement qu’ils sont mieux protégés de la contraction de l’économie. Pour trouver une tendance de long terme, il faut donc se dégager des évolutions cycliques. Ceci se fait en comparant la croissance annuelle moyenne de la rémunération des salariés (RS) et celle de la valeur ajoutée (VA). Si la première est inférieure (supérieure) à la seconde, il y a baisse (hausse) de la part salariale.

Sur l’ensemble de l’économie, on observe alors, pour la période 1995-2015, des résultats assez ambigus. La part salariale est stable, voire en très légère hausse lorsqu’on inclut une imputation du revenu du travail de l’activité indépendante 5 (voir tableau 1).

Ce résultat agrège le secteur privé et le secteur public. Par contre, si on retient uniquement les sociétés non financières6, la part salariale s’inscrit en légère baisse : quand la valeur ajoutée croît en moyenne de 3,5 % par an, la rémunération brute des salariés ne croît que de 3,4 %.

Quand nous excluons les années de crise en nous limitant à la période 1995-2007, le résultat est moins ambigu : il y a bien une baisse de la part salariale puisque, quelle que soit l’optique retenue, la croissance de la rémunération brute est toujours inférieure à celle de la valeur ajoutée et ceci se traduit par un décrochage des salaires par rapport à l’évolution de la productivité : une partie des gains de productivité n’est pas revenue aux salariés, elle est allée au détenteur du capital investi dans les activités productives.

Ce résultat peut être mis en perspective de deux manières : en remontant plus loin dans le temps et en le comparant à ce qui est observé dans d’autres pays. En remontant plus loin dans le temps, il y avait eu, au tournant des années 80, d’amples mouvements de la part salariale : à une forte hausse consécutive au premier choc pétrolier a succédé une nette contraction pendant les années 807. On trouve ensuite des évolutions cycliques moins amples autour de la légère tendance à la baisse dont nous venons de parler.

La comparaison internationale indique que la baisse de la part salariale observée en Belgique est moins nette que ce qui a été constaté dans les autres pays européens (voir tableau 2).

Par effet de miroir, à la baisse de la part des salaires correspond une hausse de la part des revenus du capital dans la valeur ajoutée. Ceci ne signifie toutefois pas nécessairement une hausse de la rémunération du capital investi car le montant investi a lui aussi évolué. On ne constate pas de hausse de la rémunération du capital, mais bien une plus grande extraction de sa rémunération sous forme de dividendes. Rappelons qu’il s’agit ici uniquement du capital investi dans des activités productives en Belgique, pas du rendement perçu par les actionnaires résidents, qui peut provenir d’investissements effectués dans d’autres pays.

De la valeur ajoutée au revenu primaire des particuliers

Poursuivons maintenant notre parcours, qui nous mènera en deux étapes au revenu disponible des particuliers.

La première de ces deux étapes supplémentaires va nous faire passer de la valeur ajoutée créée sur le territoire du pays aux revenus primaires des résidents. Deux éléments neufs interviennent dans cette étape.

– Il y a d’abord les flux de revenus avec le reste du monde ; une partie des revenus générés par des activités productives en Belgique va à des résidents du reste du monde et des résidents peuvent recevoir des revenus pour avoir exercé une activité productive dans le reste du monde : il y a des résidents belges qui travaillent dans le « reste du monde8 » et des résidents du reste du monde qui travaillent en Belgique.

– Les revenus primaires comprennent aussi des revenus financiers. Au niveau de l’ensemble de l’économie, ceux-ci s’annulent hors flux avec le reste du monde. Si l’État s’endette et emprunte auprès des particuliers résidents, l’effet est nul sur le total des revenus primaires. Il est cependant négatif pour l’État et positif pour les particuliers. Si nous désagrégeons les revenus primaires entre État, entreprises (les « sociétés » et « quasi-sociétés » en comptabilité nationale), le solde de chacun de ces secteurs est loin d’être nul.

Depuis 1995, on observe alors une hausse de la part du revenu national qui revient aux administrations publiques : c’est l’effet du désendettement de l’État et de la baisse des taux d’intérêt. La part des revenus primaires des entreprises est plutôt à la hausse et celle des revenus des particuliers plutôt à la baisse.

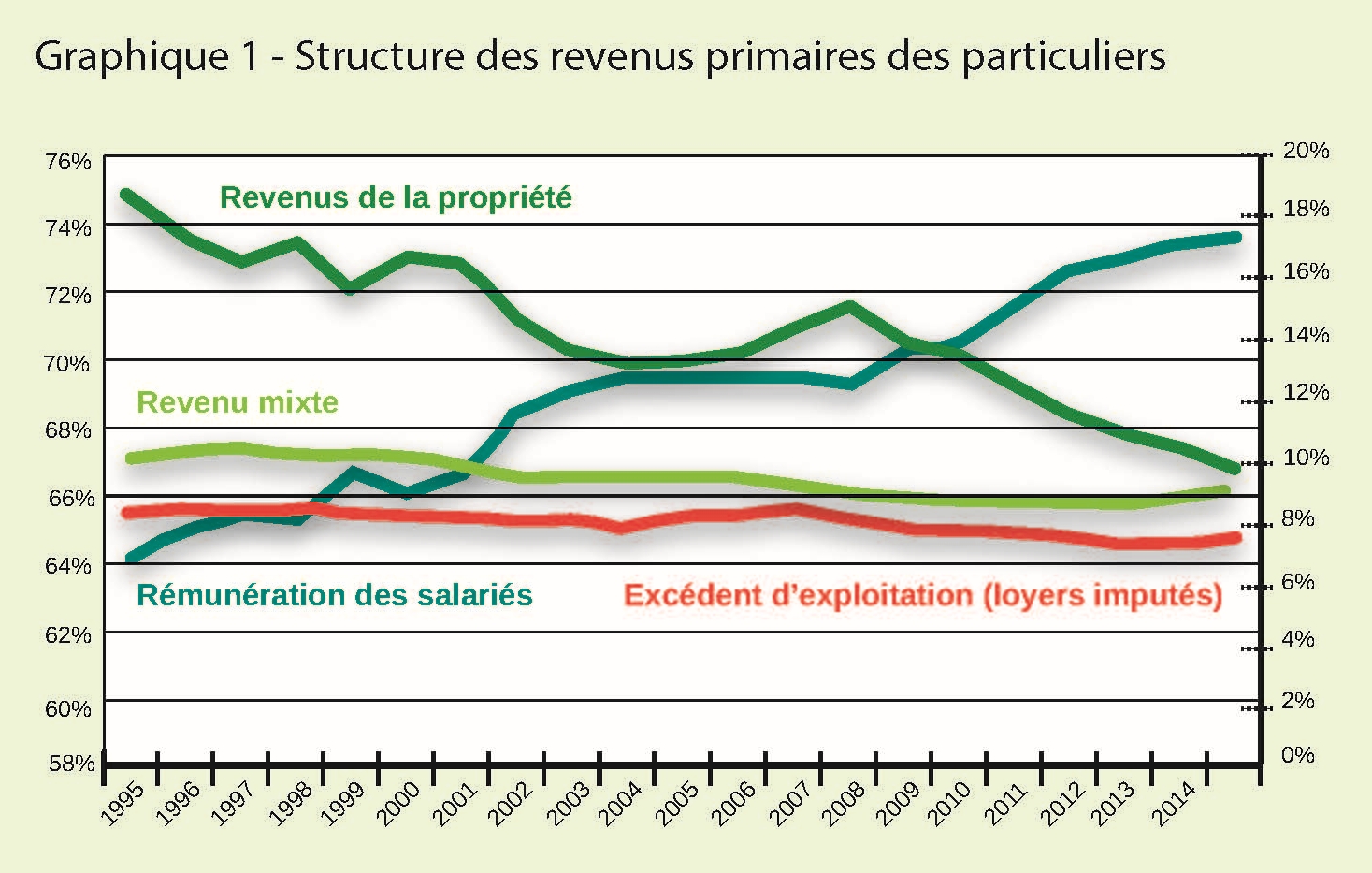

Zoomons maintenant sur le revenu primaire des particuliers (voir graphique 1) : celui-ci comprend des revenus du travail salarié, toujours mesurés en « coût salarial » pour l’employeur, des revenus de l’activité indépendante (le revenu mixte) et des revenus de la propriété immobilière9 ou financière.

Depuis 1995, la part des revenus financiers est clairement orientée à la baisse. Cette baisse s’est accélérée ces dernières années avec la forte diminution des taux d’intérêt. Il y a une baisse des rendements, sauf pour les actions et pour celles-ci, l’évolution du rendement est encore plus favorable lorsqu’on inclut les plus-values, qui ne sont pas mesurées par la comptabilité nationale.

Qu’a signifié, pour les salariés, la hausse de la part des salaires dans leur revenu primaire ? N’oublions pas que c’est une part croissante d’un agrégat en baisse... et au bout du compte, c’est une croissance annuelle moyenne de 0,5 % de la rémunération nette d’impôt. Assurément, rien de plantureux...

Des revenus primaires des particuliers au revenu disponible

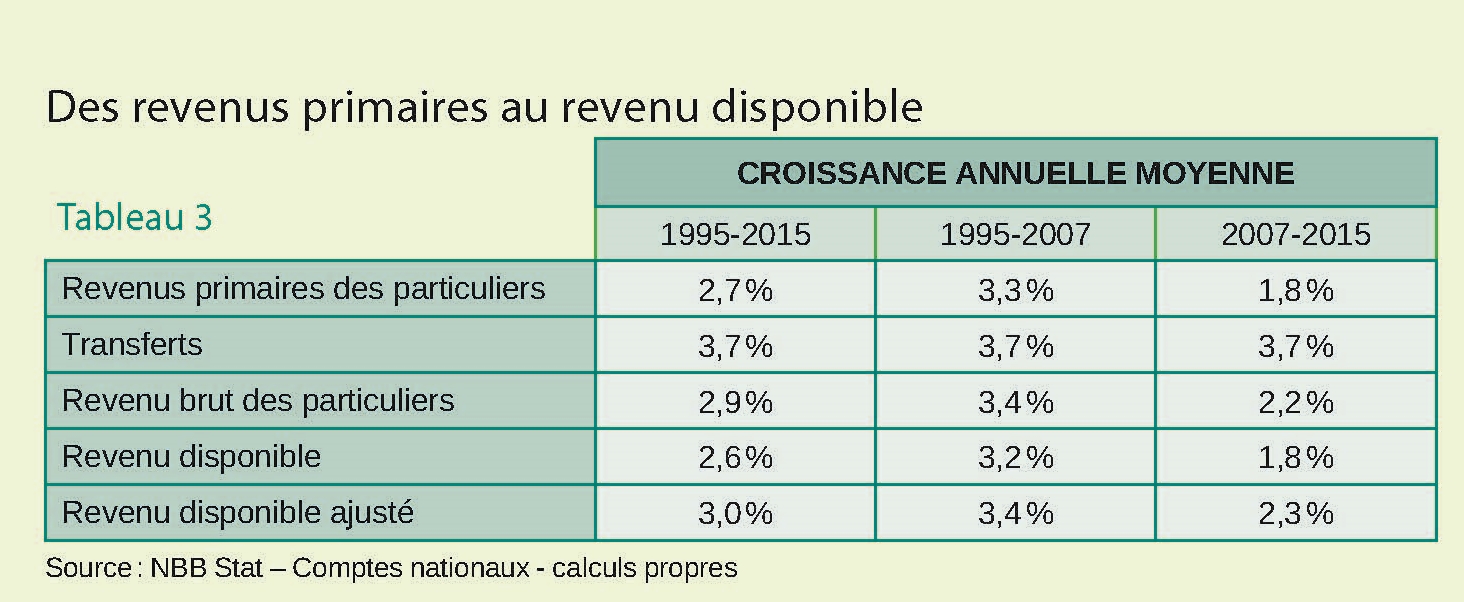

La dernière étape de notre approche macroéconomique consiste à passer des revenus primaires au revenu disponible (voir tableau 3).

Sur la période commençant en 1995, les transferts en espèces ont crû plus rapidement que les revenus primaires : en moyenne annuelle, leur croissance a été de 3,7 % (3,2 % pour les transferts de sécurité sociale) contre 2,7 % pour les revenus primaires. Quand on déduit les prélèvements fiscaux et sociaux, il reste une croissance de 2,6 % du revenu disponible. Il reste à prendre en compte les transferts en nature, qui comprennent notamment les soins de santé dont bénéficient les particuliers, hors intervention des patients. Nous avons alors une croissance annuelle moyenne de 3 % du « revenu disponible ajusté ».

L’approche microéconomique

Cette seconde approche se base sur les revenus imposables10. Ce concept a assurément des limitations, mais il est le seul disponible sur longue période. Parmi ces limitations, les plus évidentes sont la non-prise en compte des revenus financiers et des revenus non déclarés. Si le problème est évident au niveau des revenus imposables, cela ne veut pas dire qu’il est absent des données d’enquête : rien ne garantit que les revenus fraudés soient alors déclarés et il n’est pas non plus exclu qu’il y ait une sous-estimation des revenus du patrimoine, surtout dans les revenus supérieurs. Une autre limitation provient de la présence de déductions strictement fiscales, qui portent sur des affectations du revenu et qui ne devraient pas être prises en compte. Notons à ce sujet que la plupart d’entre elles ont été transformées en réductions d’impôt.

Les revenus avant impôt sont soumis à un impôt progressif. La redistribution qui en résulte a contenu la hausse de l’inégalité dans les années 90 et a accentué sa baisse ensuite.

Une autre limitation, moins connue, mais très importante, est celle de la population couverte : ne sont repris dans la statistique que les ménages « enrôlés ». L’enrôlement est une décision administrative et la pratique a été modifiée au début des années 2000. L’administration fiscale a alors pris la décision d’enrôler systématiquement tous les ménages alors qu’auparavant les ménages qui étaient non imposables et à qui aucun précompte professionnel ne devait être restitué n’étaient pas enrôlés. Cette catégorie de « non-enrôlés » comprenait essentiellement des personnes qui avaient pour seuls revenus des prestations sociales de base. Leur prise en compte a fait entrer dans les statistiques des ménages à bas revenus et des pauvres... qui existaient bel et bien depuis de nombreuses années ! Mathématiquement, cela donne une hausse de l’inégalité, mais celle-ci est évidemment purement fictive. Nous avons estimé l’effet de cette correction en reconstituant, pour les années sur lesquels la pratique administrative a été observée, une série « à pratique administrative constante ».

Une fois cette correction faite, on constate, sur longue période, une hausse lente, mais globalement persistante de l’inégalité des revenus avant impôt. Il y a une hausse de l’inégalité des revenus avant impôt pendant les années 90, mais une relative stabilité ensuite. Sur la période 2004-2013, il y a une hausse de la part du « top 1 % », mais aussi un étirement de la distribution des revenus imposables avec un décrochage dans le bas de la distribution et au centre, une relative stabilité de la part de la classe moyenne11.

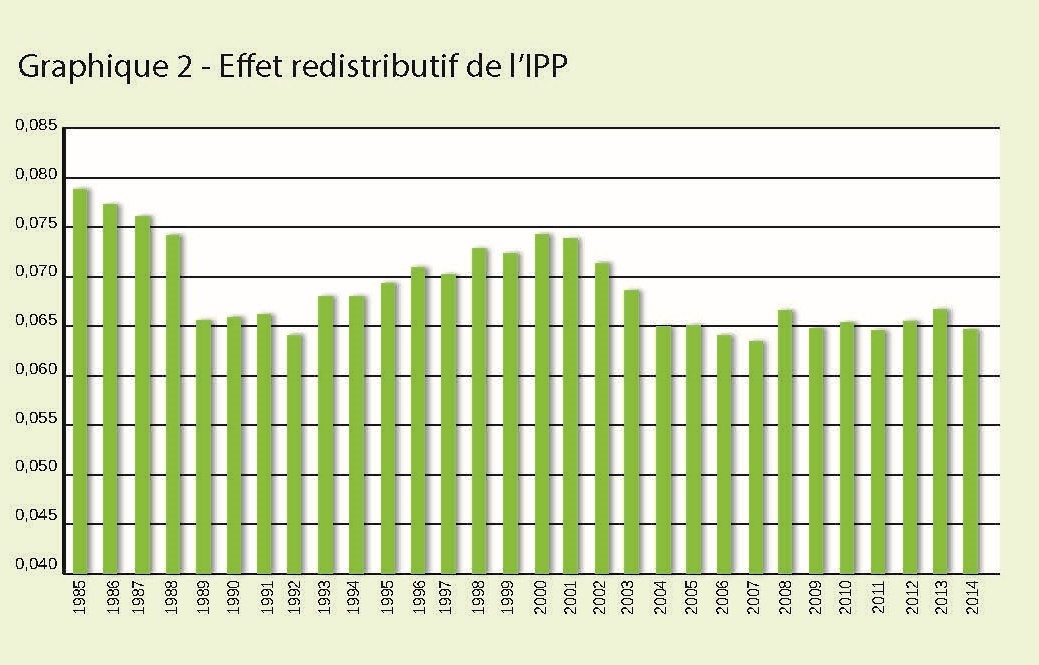

Les revenus avant impôt sont soumis à un impôt progressif. La redistribution qui en résulte a contenu la hausse de l’inégalité pendant les années 90 et a accentué sa baisse ensuite : l’effet redistributif de l’impôt était en progression (graphique 2). Il diminue assez nettement sur les années 2001-2004. Cette période correspond à celle de la mise en œuvre de la réforme « Reynders ». Telle que présentée initialement, cette réforme était neutre en matière de redistribution : elle ne modifiait pas l’effet redistributif de l’impôt. Le contraste entre les estimations ex ante et les résultats ex post provient du fait que la mesure la plus redistributive de la réforme – le crédit d’impôt sur les bas salaires – a été transformée en réduction des cotisations personnelles de sécurité sociale. L’effet redistributif de l’IPP a alors diminué, mais il y a un effet de « vases communicants » avec l’effet redistributif des cotisations sociales qui a été amplifié. À partir de 2007, l’effet redistributif de l’impôt s’inscrit globalement en hausse.

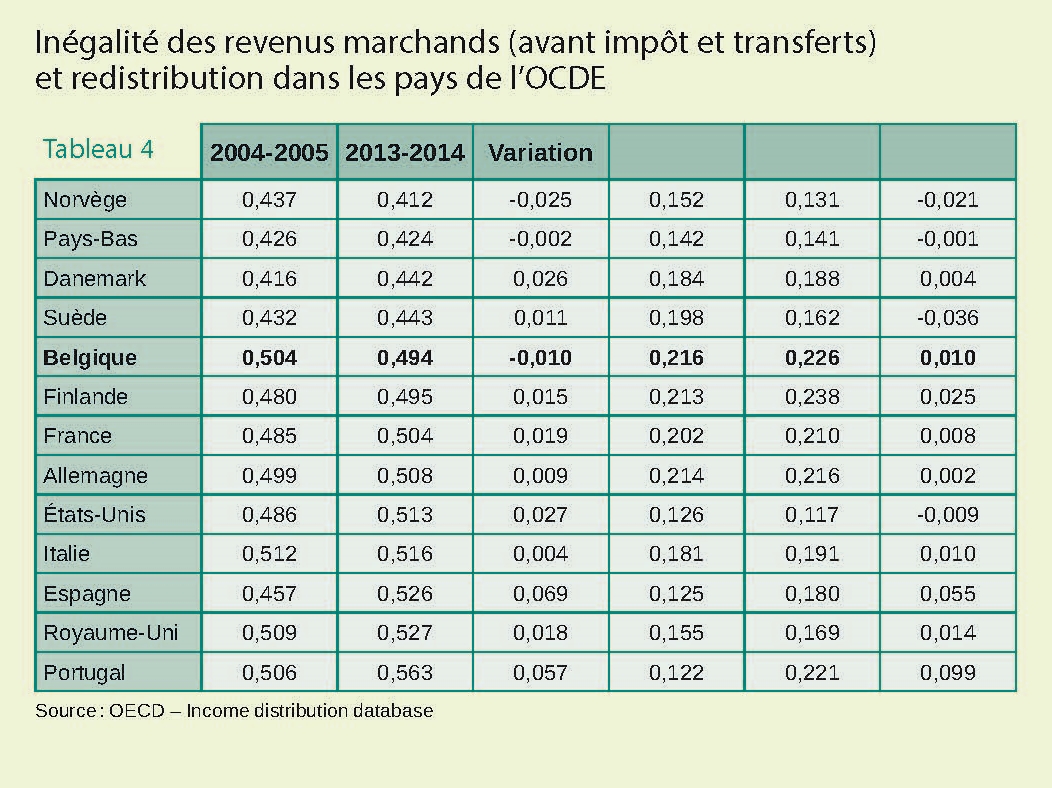

Qu’en est-il par rapport aux autres pays ? La comparaison internationale se fait sur des données d’enquête et nous reprenons ici les études successives de l’OCDE (voir tableau 4).

Pour les revenus marchands, donc avant impôt et transferts, on note de bonnes performances de la Belgique, tant en niveau (nous sommes juste en dessous des pays les plus égalitaires) qu’en évolution : nous sommes un des rares pays où les inégalités ont diminué depuis le tournant du siècle. Sur cette même période, l’effet redistributif des prélèvements et transferts a progressé et nous sommes un des pays où cet effet redistributif est le plus prononcé. On note également une baisse de la polarisation et une hausse de la part de la classe moyenne, alors que dans la plupart des autres pays, c’est l’inverse qui a été constaté : la polarisation a augmenté et la part de la classe moyenne a reculé.

Nous nous sommes protégés...

La vague inégalitaire ne nous a pas submergés. Certes, la part salariale a diminué, mais nettement moins que dans la plupart des autres pays et le champ de la redistribution s’est élargi. L’inégalité des revenus est en légère hausse quand elle est mesurée sur base des revenus imposables, mais la comparaison internationale indique ici aussi que l’inégalité des revenus marchands s’est moins accrue que dans d’autres pays et que la redistribution a été maintenue, voire améliorée.

La vague inégalitaire ne nous a pas submergés. Certes, la part salariale a diminué, mais nettement moins que dans la plupart des autres pays.

Vient alors la question : pourquoi ? De nombreuses études ont été faites, sur base de données en panel groupant des pays sur longue période, pour rechercher les facteurs explicatifs tant de l’évolution de la part salariale que de celle des inégalités de revenu12. Elles indiquent des facteurs globaux tels que la globalisation, le changement technologique, la financiarisation des économies et des éléments institutionnels, tels que le taux de remplacement des prestations sociales, le taux d’imposition des revenus du travail, la régulation du marché du travail ou du marché des biens et services ou encore le taux de syndicalisation. La Belgique n’est assurément pas un pays qui serait à l’abri des facteurs globaux : nous sommes une économie très ouverte et le changement technologique n’est pas moins présent en Belgique qu’ailleurs. C’est donc dans les éléments institutionnels que devrait se trouver l’explication de notre résistance à la vague inégalitaire. Ce qui est souvent qualifié de rigidité peut être un rempart bien utile. #

Christian Valenduc, professeur UCLouvain (FOPES) et Université de Namur

1. Voir par exemple J. STIGLITZ, Le prix de l’inégalité, Paris, Éditions LLL (Les liens qui libèrent), 2012 ou encore Divided we stand: Why Inequality Keep Rising, 2011, OECD.

2. Voir par exemple Income Inequality and labour income share in G20 countries : Trends, Impacts and causes, 2015, ILO, IMF, OECD and World bank.

3. C. VALENDUC, « Distribution et redistribution des inégalités en Belgique », Courrier hebdomadaire du CRISP, n°2326-2347.

4. Le choix de l’année 1995 comme point de départ s’explique par le fait qu’on dispose, sur la période commençant en 1995, de données homogènes en comptabilité nationale. Si on remonte plus loin dans le temps, on se trouve face à des ruptures de séries.

5. Cette imputation se fait en donnant aux travailleurs indépendants le salaire moyen des salariés de la même branche d’activité.

6. Nous excluons les sociétés financières car pour celles-ci la valeur ajoutée n’est pas une bonne représentation de leur revenu primaire. Les banques ne génèrent pas de revenu par des opérations productives qui se traduisent en achats et ventes, mais par des opérations financières.

7. Voir à ce sujet C. VALENDUC, « Distribution et redistribution des revenus pendant les années 80 », Courrier hebdomadaire du CRISP, n°1320 ou C. VALENDUC, « La répartition des revenus », in I. CASSIERS, « Que nous est-il arrivé ? Un demi-siècle d’évolution de l’économie belge », Reflets et perspectives de la vie économique, 2000, N°1, pp. 59-76.

8. Le reste du monde inclut les institutions internationales établies en Belgique.

9. La comptabilité nationale impute un loyer aux propriétaires-occupants.

10. Nous nous basons plus précisément, pour l’essentiel, sur les données publiées annuellement par le SPF Économie et qui désagrègent les revenus imposables en 9 déciles et 10 centiles pour le 10 e décile.

11. Voir VALENDUC (2017) op.cit., pp. 52 et suivantes.

12. Voir la synthèse dans VALENDUC (2017) op.cit, pp. 25-28 et 71-74.

13. Voir à ce sujet N. VANDENHEMEL, « La syndicalisation contre les inégalités », Démocratie, décembre 2015.